暴漲神話是如何誕生的?

年輕的老鋪黃金已經(jīng)坐上了中國黃金首飾品牌第一梯隊(duì)的牌桌。

今年 " 五一 " 假期,老鋪黃金在上海的第二家店——港匯恒隆廣場(chǎng)店開張營業(yè),店外排起的長隊(duì)再次印證了它在當(dāng)下市場(chǎng)的號(hào)召力。

2024 年以前,很少人關(guān)注到老鋪黃金這個(gè)年輕品牌。2009 年老鋪黃金開了首家門店,當(dāng)時(shí)這個(gè)品牌還屬于創(chuàng)始人徐高明之前創(chuàng)立的公司—— " 金色寶藏 ",品牌完全獨(dú)立出來是 2016 年。

4 年后的 2020 年,老鋪黃金啟動(dòng)了第一次 IPO 申請(qǐng),但未通過證監(jiān)會(huì)的批準(zhǔn)。2023 年 6 月它啟動(dòng)第二次 A 股上市,但一個(gè)月后就主動(dòng)撤回了申請(qǐng)。

2024 年,老鋪黃金轉(zhuǎn)戰(zhàn)港股并于同年 6 月 28 日成功上市,由此開啟了自己在資本市場(chǎng)及高端消費(fèi)市場(chǎng)令人驚嘆的增長 " 神話 ":其股價(jià)從上市當(dāng)日的 40.5 港元 / 股猛漲至 700 多港元 / 股(截至 2025 年 5 月 7 日),不到一年時(shí)間,股價(jià)漲了 18 倍,市值突破千億人民幣,成為目前國內(nèi)珠寶黃金飾品類上市企業(yè)中市值最高的。

除此之外,2024 年,其 36 家線下門店實(shí)現(xiàn)收入 74.5 億元,平均下來單店收入超過 2 億元。2024 年財(cái)報(bào)電話會(huì)上,創(chuàng)始人徐高明表示,老鋪黃金對(duì)標(biāo)的是國際奢侈品牌,他放話稱:?jiǎn)蔚昴赇N售業(yè)績(jī)要 " 超過 10 億元 "" 店效達(dá)不到 5 億元的店鋪會(huì)被撤掉 "。

5 月 12 日下午 14 點(diǎn) 18 分,國內(nèi)現(xiàn)貨黃金價(jià)格(黃金 9999)下跌 2%,達(dá) 769.80 元 / 克,價(jià)格相比三周前的高點(diǎn)(834.60 元 / 克)下跌了 64.8 元 / 克。

敢出如此豪言的背后,意味著老鋪黃金不太在乎金價(jià)的短期波動(dòng),那它的神話是如何誕生的?

業(yè)績(jī)表現(xiàn)如何?

鑒于老鋪黃金至今未發(fā)布過季度財(cái)報(bào),為做對(duì)比,本文主要分析該公司的年度財(cái)報(bào)數(shù)據(jù)。首先來看老鋪黃金的財(cái)務(wù)表現(xiàn)。

2024 年,老鋪黃金實(shí)現(xiàn)營收 85.06 億元,同比增長 167.5%;凈利潤達(dá)到 14.73 億元,同比增長 253.9%。其中毛利率一項(xiàng),2024 年雖略微下滑,但過去 3 年(2022 年~2024 年)均在 41% 以上。

相較之下,周大福 2024 財(cái)年實(shí)現(xiàn)營收 985.5 億元,同比增長 14.8%,凈利潤 58.9 億元,同比增長 20.7%,但毛利率連續(xù)三年下降,2024 財(cái)年僅為 20.5%。這里需要說明一點(diǎn),周大福財(cái)報(bào)數(shù)據(jù)截止日期非自然年,是上一年的 3 月 31 日至當(dāng)年的 3 月 31 日,和老鋪黃金業(yè)績(jī)比較的時(shí)間段并非一致。在 A 股上市的老鳳祥 2024 年實(shí)現(xiàn)營業(yè)收入 567.93 億元,同比下降 20.5%;凈利潤 19.5 億元,同比下降 11.95%,毛利率一直未超過 10%,2024 年僅為 8.9%(見圖表 01、02)。

對(duì)比大多數(shù)國際一線奢侈品牌,老鋪黃金的表現(xiàn)也不遜色。全球最大的奢侈品集團(tuán) LVHM(路威酩軒)集團(tuán) 2024 年的總收入同比下滑 2%、凈利潤同比下滑 17%;以 Gucci 為核心品牌的開云集團(tuán) 2024 年的營收同比下降 12%,凈利潤同比下降了 62%。

對(duì)比大多數(shù)國際一線奢侈品牌,老鋪黃金的表現(xiàn)也不遜色。全球最大的奢侈品集團(tuán) LVHM(路威酩軒)集團(tuán) 2024 年的總收入同比下滑 2%、凈利潤同比下滑 17%;以 Gucci 為核心品牌的開云集團(tuán) 2024 年的營收同比下降 12%,凈利潤同比下降了 62%。

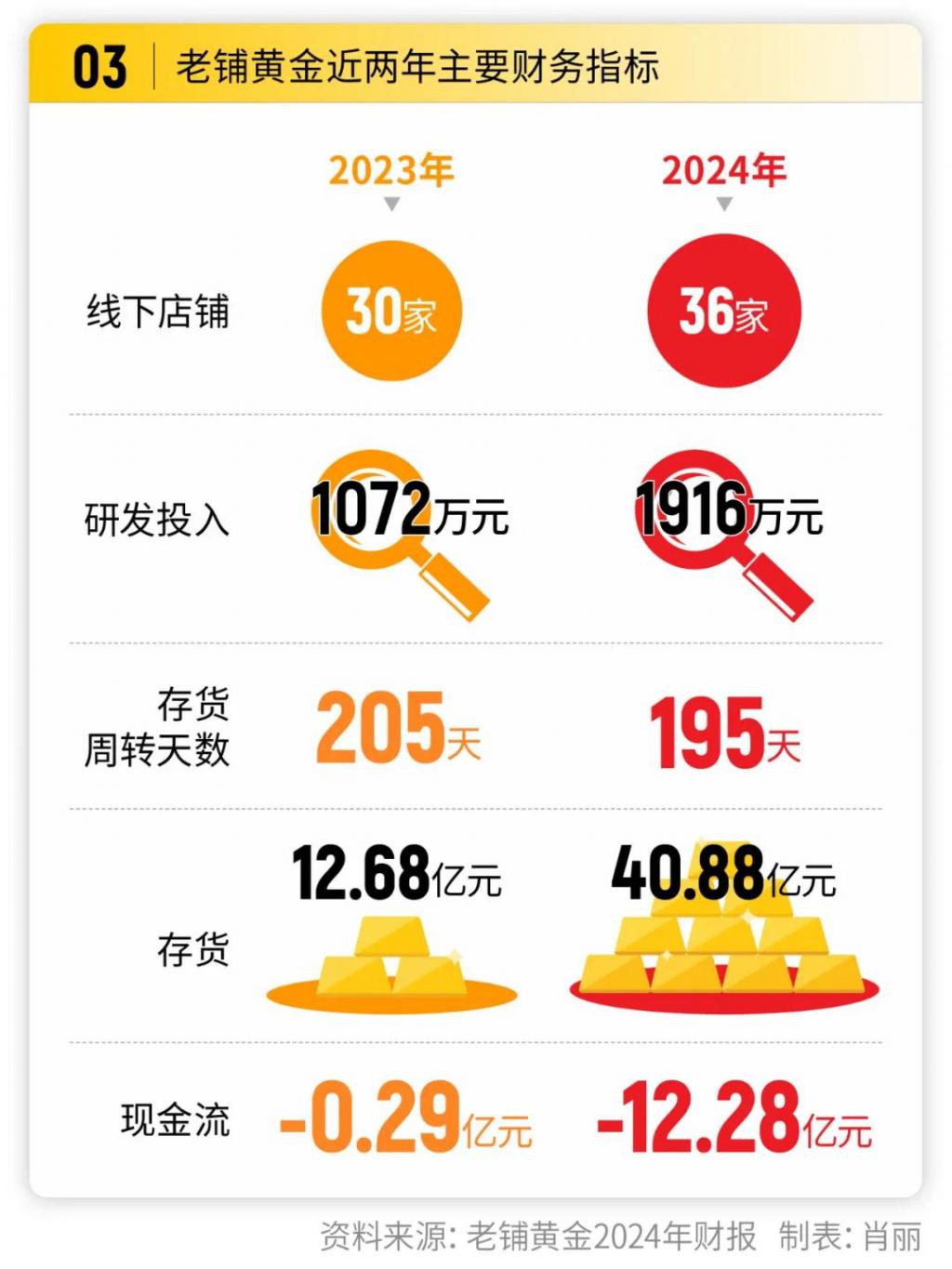

此外,老鋪黃金在開店速度、研發(fā)投入、存貨周轉(zhuǎn)天數(shù)以及經(jīng)營活動(dòng)現(xiàn)金流等財(cái)務(wù)數(shù)據(jù)上同比的表現(xiàn)都向好。

比較有爭(zhēng)議的一是它的存貨從 2023 年的 12.68 億元增至 2024 年的 40.88 億元,其中制成品占比 62%;二是其經(jīng)營業(yè)務(wù)現(xiàn)金凈額從 2023 年的 -0.29 億元增長到 2024 年到 -12.28 億元。造成這種情況的原因應(yīng)該是多方面的,如果是其應(yīng)收和預(yù)付賬款的增加,可能意味著公司在產(chǎn)業(yè)上下游的議價(jià)能力有所下降。如果是因?yàn)榇尕浽黾訉?dǎo)致的,則可能出現(xiàn)減值風(fēng)險(xiǎn)。(見圖 03) 過去幾年的業(yè)績(jī)以及消費(fèi)端快速鋪開的知名度,讓老鋪黃金被冠以 " 黃金愛馬仕 " 稱號(hào),瘋漲的業(yè)績(jī)背后離不開近兩年金價(jià)上漲引發(fā)的消費(fèi)者投資訴求,以及年輕人對(duì)黃金飾品喜愛度的提升。

如果對(duì)標(biāo)奢侈品牌,奢侈品的特點(diǎn)之一是全球范圍內(nèi)對(duì)其品牌的認(rèn)可。但黃金飾品的市場(chǎng)主要集中在亞洲地區(qū),歐美國家對(duì)黃金尤其足金類飾品的偏好較低,未來老鋪黃金的古法工藝和設(shè)計(jì),能否獲得海外消費(fèi)者的青睞還需要時(shí)間來驗(yàn)證。

產(chǎn)品力如何?

黃金飾品的原料(黃金)價(jià)格,對(duì)各家來說都一樣,大部分品牌的產(chǎn)品都采用金價(jià) + 加工費(fèi)的定價(jià)模式,且價(jià)格會(huì)隨金價(jià)的變動(dòng)而隨時(shí)變化。長期以來,消費(fèi)者愿意為黃金飾品的設(shè)計(jì)制作及品牌付出的溢價(jià)較低,大都看中的是黃金本身的保值性,這也導(dǎo)致黃金類飾品的毛利始終不高。老鋪黃金則相反,賣的跟奢侈品一樣,它的產(chǎn)品售價(jià)已與原料成本脫鉤,采用 " 一口價(jià) " 模式,并效仿奢侈品采取一年兩次的漲價(jià)。

老鋪黃金的產(chǎn)品定價(jià)大都在萬元以上,其招股書顯示,售價(jià)在 1 萬元~5 萬元區(qū)間的產(chǎn)品占到了其收入的 40.7%(截至 2023 年)。老鋪黃金官方稱,其毛利率基本穩(wěn)定在 41.2%,遠(yuǎn)高同行。以一款足金項(xiàng)鏈為例,9 克重售價(jià)為 10830 元,每克黃金售價(jià)約 1203 元。這一方面是其作為奢侈品牌的證明,另一方面也是它之前未通過證監(jiān)會(huì)上市申請(qǐng)的原因之一:相較市場(chǎng)上其他可比公司,該公司毛利率明顯較高,缺乏合理性。

在老鋪黃金看來,自己打造的是一個(gè)與原料價(jià)格脫鉤的奢侈品。從外觀設(shè)計(jì)上,老鋪黃金的設(shè)計(jì)融合了中國傳統(tǒng)的各種元素,其稱 "2019 年在業(yè)內(nèi)率先推出了‘足金鑲嵌鉆石產(chǎn)品’,顛覆了鉆石珠寶以 K 金為底材的行業(yè)標(biāo)準(zhǔn)。" 此外,它還是中國黃金協(xié)會(huì)發(fā)布的《古法黃金》及《古法鑲嵌鉆石飾品》團(tuán)體標(biāo)準(zhǔn)起草單位,截至 2024 年底,擁有 2000 項(xiàng)原創(chuàng)設(shè)計(jì)。

其強(qiáng)調(diào) " 古法手工 " 工藝的產(chǎn)品,相較市面上傳統(tǒng)金飾產(chǎn)品,擁有自己的風(fēng)格辨識(shí)度。但據(jù)媒體報(bào)道,因?yàn)辄S金材質(zhì)軟,無法很好固定鉆石等鑲嵌品,所以目前老鋪鑲嵌類金飾的黃金純度為 99% 而非 99.9%,剛剛符合國家對(duì)足金的含量要求。此外,自從 " 古法黃金 " 被市場(chǎng)追捧后,其他品牌也紛紛推出自己的古法金飾,老鋪黃金開創(chuàng)了一個(gè) " 古法黃金 " 概念或賽道,但業(yè)內(nèi)認(rèn)為其工藝壁壘并不算高。這一點(diǎn)也可從以下幾個(gè)數(shù)據(jù)上看出:

據(jù) 2024 年財(cái)報(bào),老鋪黃金的員工數(shù)為 1303 人,其中生產(chǎn)人員 429 人、研究及設(shè)計(jì)人員 20 人。招股書顯示,2023 年其外包生產(chǎn)的產(chǎn)量占到了總產(chǎn)量的 41%。目前,僅在湖南岳陽擁有自有工廠。從研發(fā)上看,老鋪黃金過去幾年的投入持續(xù)提升,投入額在 2024 年同比增長了 78.8%,但總額并不算高,特別是研發(fā)投入占總營收的比例相較同類公司略低。此外,與其銷售支出的同比增長(113.5%)相比,增速也偏低。據(jù)老鋪黃金公布的計(jì)劃,其上市募資到的約 9 億港元中,73% 計(jì)劃用作擴(kuò)展銷售網(wǎng)絡(luò)、11.3% 用作維持品牌定位及提高品牌知名度、2.7% 用作加強(qiáng)研發(fā)能力。

銷售力如何?

老鋪黃金的定價(jià)策略是高于同類企業(yè)的產(chǎn)品,但低于一線奢侈珠寶品牌。其熱銷的葫蘆鉆石吊墜和十字金剛杵吊墜,售價(jià)在 1 萬~3 萬元之間、三圈足金手鏈?zhǔn)蹆r(jià)在 5 萬元左右,且經(jīng)常沒貨。它的產(chǎn)品線目前還比較簡(jiǎn)單,主要以飾品為主,還有少量文玩和金器類款式。

從渠道類型上看,老鋪黃金當(dāng)前的主要收入來自線下門店,占到總收入的 87.6%(見圖 04),截至 2024 年,擁有忠誠會(huì)員(購買最少一次產(chǎn)品的客戶)35 萬,較 2023 年增長了 15 萬。

目前老鋪黃金在 15 個(gè)一線及新一線城市的核心商圈擁有 37 家線下門店,均為自營店。根據(jù)與購物中心簽訂的協(xié)議,其門店分為直營門店和聯(lián)營門店,租金支付方式分為:固定金額和可變租金。其中可變租金的支付方式,是按最低月租金 / 聯(lián)營費(fèi)與相關(guān)門店月銷售額的固定比例之間,按高的一方收取。

目前老鋪黃金在 15 個(gè)一線及新一線城市的核心商圈擁有 37 家線下門店,均為自營店。根據(jù)與購物中心簽訂的協(xié)議,其門店分為直營門店和聯(lián)營門店,租金支付方式分為:固定金額和可變租金。其中可變租金的支付方式,是按最低月租金 / 聯(lián)營費(fèi)與相關(guān)門店月銷售額的固定比例之間,按高的一方收取。

未來兩年,老鋪黃金計(jì)劃在中國內(nèi)地新開設(shè) 8 家店鋪(包括上海新開的一家店),在中國香港、中國澳門和新加坡計(jì)劃開設(shè) 5 家店。目前,其在中國香港和中國澳門已各有 2 家門店。海外市場(chǎng)從中短期看,僅新加坡一地被列入規(guī)劃。

老鋪黃金沒有請(qǐng)明星做代言人,其主要的推廣渠道是線下門店,因此從整體裝修、室內(nèi)陳列到店員形象,均 " 經(jīng)過精心規(guī)劃規(guī)范 ",呈現(xiàn)擁有中國傳統(tǒng)文化氛圍的奢侈品調(diào)性。例如,其飾品包裝盒采用中式首飾盒設(shè)計(jì)風(fēng)格,用料上是木質(zhì)黑色漆盒,看上去很顯檔次。除此之外,老鋪黃金會(huì)在社交媒體和其他數(shù)字平臺(tái)上投放廣告。2023 年 5 月、6 月老鋪黃金分別開通了小紅書和抖音上的官方賬號(hào),目前擁有 11.8 萬和 10.3 萬粉絲。兩個(gè)平臺(tái)上展示的內(nèi)容完全相同,均為產(chǎn)品和店面海報(bào),不銷售產(chǎn)品,風(fēng)格簡(jiǎn)單、統(tǒng)一。

來源:老鋪黃金官方賬號(hào)截圖

來源:老鋪黃金官方賬號(hào)截圖

綜合來看,老鋪黃金最主要和重要的銷售能力,在于用符合自身要求的條件拿下核心購物中心的門店。能否與國內(nèi)前五大購物中心維持或重續(xù)協(xié)議,對(duì)老鋪黃金的業(yè)績(jī)影響較大。下一步能否按計(jì)劃開出國內(nèi)和海外的新店面,以及維持住現(xiàn)有店面的收益水平,直接反映著品牌的發(fā)展后勁。

創(chuàng)始團(tuán)隊(duì)的能力如何?

老鋪黃金創(chuàng)始人徐高明為人低調(diào),除了在今年 3 月底的財(cái)務(wù)電話會(huì)上親自發(fā)言外,公開渠道搜不到他本人其他采訪內(nèi)容。老鋪黃金的招股書顯示,徐高明 1988 年通過函授課程畢業(yè)于華中農(nóng)業(yè)大學(xué),取得淡水漁業(yè)專業(yè)專科學(xué)位;1984 年至 1991 年底,擔(dān)任岳陽市畜牧水產(chǎn)局科員;1995 年加入了岳陽紅喬旅游投資管理有限公司,后來(下稱:岳陽紅喬)擔(dān)任總經(jīng)理至 2017 年;2004 年他還創(chuàng)立了金色寶藏(該公司已于 2022 年注銷),主要從事黃金珠寶及把玩業(yè)務(wù);2012 年又創(chuàng)立了文房文化,主要從事文房、古董及珠寶業(yè)務(wù)。

目前,徐高明擔(dān)任老鋪黃金的董事長、總經(jīng)理兼研發(fā)部總監(jiān),徐與兒子徐東波作為一致行動(dòng)人也是公司的實(shí)控人。徐東波也曾在其就職過的岳陽紅喬任職。徐的侄子徐銳擔(dān)任公司的執(zhí)行董事兼營業(yè)部總經(jīng)理,其外甥蔣霞任公司質(zhì)檢部總監(jiān)。此外,公司的副總經(jīng)理馮建軍,與徐高明的淵源頗深,自 2002 年起就一直跟隨徐分別在岳陽紅喬和金色寶藏就職。公司高管中,有多位都曾在金色寶藏任職。

從創(chuàng)始人及其核心團(tuán)隊(duì)的經(jīng)歷可以看出,老鋪黃金的起步以及整體設(shè)計(jì)風(fēng)格,應(yīng)該受到了徐高明早期從事文旅及古董業(yè)務(wù)的影響或啟發(fā)。比如,老鋪黃金的第一家店就開在游客密集的王府井工美大廈(工美集團(tuán)也是老鋪黃金的最大供應(yīng)商),一開始是作為金色寶藏的子品牌運(yùn)營。老鋪黃金在上海的第一家店在豫園,也是熱門旅游景點(diǎn),同時(shí)豫園股份也是老鋪黃金的投資方。

徐高明對(duì)融資十分謹(jǐn)慎,老鋪黃金在上市前只開放了一輪融資:2023 年,由黑蟻資本領(lǐng)投,豫園股份跟投。黑蟻資本合伙人何愚在近期接受媒體采訪時(shí)表示,2019 年黑蟻就表示過投資意向,但當(dāng)時(shí)老鋪黃金沒有開放機(jī)會(huì)。

它上第一梯隊(duì)牌桌了嗎?

綜合上述分析,可以看出,除現(xiàn)階段財(cái)務(wù)表現(xiàn)優(yōu)異外,老鋪黃金:

· 從商業(yè)模式上:開創(chuàng)并引領(lǐng)了 " 古法黃金 " 賽道,在黃金珠寶市場(chǎng)找到了自己的獨(dú)特定位,采取 " 一口價(jià) " 模式讓產(chǎn)品很大程度上擺脫了黃金價(jià)格的波動(dòng),并將產(chǎn)品定位錨定在高消費(fèi)群體,但價(jià)格定位總體又低于國外的高奢珠寶品牌。

· 從產(chǎn)品設(shè)計(jì)上:融合了傳統(tǒng)文化設(shè)計(jì)風(fēng)格,以及制定了 " 古法金飾品 " 的行業(yè)標(biāo)準(zhǔn),讓其產(chǎn)品有了底蘊(yùn)和辨識(shí)度。

· 從營銷策略上:店面選址均在高端購物中心,店面采取的限流模式和一年兩次的漲價(jià)策略,營造了品牌的稀缺性和保值性。

可以說,作為一個(gè)年輕的品牌,老鋪黃金已經(jīng)拿到了行業(yè)入場(chǎng)門票,并坐上了中國黃金首飾品牌第一梯隊(duì)的牌桌,但未來仍面臨較大挑戰(zhàn),其中最大的挑戰(zhàn)在于其產(chǎn)品力,如何推出受到市場(chǎng)歡迎的新品以及如何保持產(chǎn)能和品質(zhì),很大程度上決定了老鋪黃金能否實(shí)現(xiàn)自己立下的 " 中國古法黃金第一品牌 " 和 " 世界黃金第一品牌 " 的目標(biāo)。 (申明:本文僅為行業(yè)分析,不構(gòu)成任何投資建議)

來源:中國企業(yè)家雜志