三家外賣平臺,合計燒了約 1000 億,嘴上都沒有停下來的意思。

最新業績會上,阿里官宣淘寶閃購已成為日活用戶過億的頻道,并立下未來三年 " 成交破萬億 " 的 flag;京東也放話要盡早讓 " 外賣業務可以自己獨立生存 "。

美團同樣不甘示弱,隨著行業補貼回落,餐飲外賣訂單市占率穩步回升,財報顯示其拿下了超過 2/3 的 15 元以上外賣訂單,以及超 70% 的 30 元以上外賣訂單,且還在加碼對高凈值用戶的投入。

這不免讓市場擔憂:外賣從前期的補貼戰、單量戰,到未來的生態戰、體系戰,無一不是 " 血戰 ",真打下來,賽道還剩多少價值?

但其實,拆解各玩家的先天稟賦與最新打法,會發現這場無止境的消耗,也并非你死我活。

一、" 三邊消耗 " 的訂單爭奪,何以停不下來?

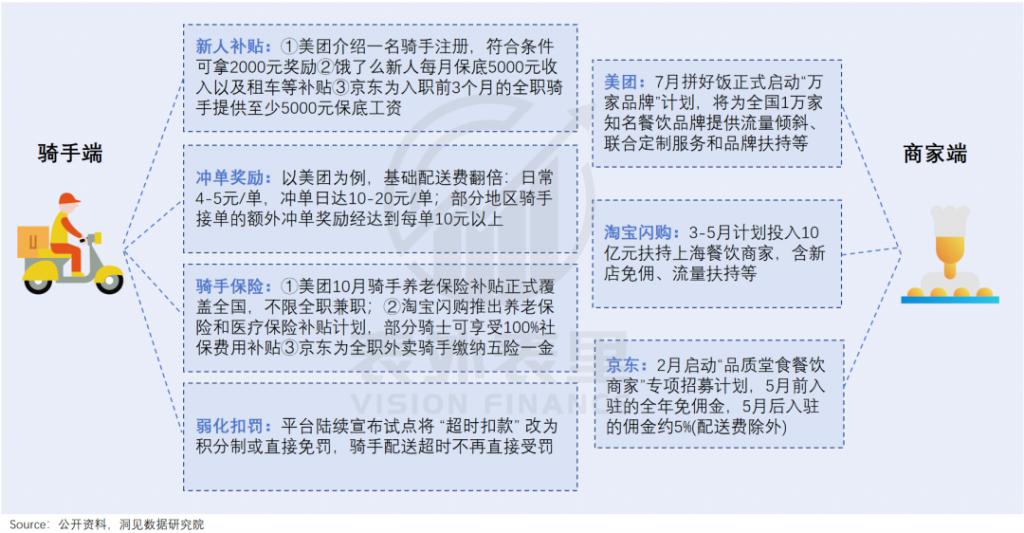

運力是外賣大戰的第一道比拼。三季度,美團銷售成本較去年同期增加了 135 億元,其中不少是用于騎手激勵。

騎手補貼到底多燒錢?僅以 7 月 12 日 " 沖單日 " 為例,騎手單筆配送補貼為 6-15 元①,取中間值 10 元,而行業日訂單量達到 2.5 億峰值,可知當天三大平臺光配送補貼就撒了 25 億。

但這筆錢不得不花。外賣大戰前,眾包騎手就是許多城市主要運力,占比高達 6-7 成;到了今年 9 月,同時跑美團和餓了么的眾包騎手大漲 18.5% 至 400 多萬人,占美團眾包與其他騎手 APP 間徘徊用戶總數的 45%。②

想拉攏更多騎手到麾下,平臺必須拿出真金白銀的誠意。而運力之戰,只是外賣玩家燒錢換量、陷入訂單爭奪的縮影。

在點外賣這件事上,消費者永遠擁護又好又便宜的選擇。一組行業數據顯示:今年新增外賣訂單中,75% 來自 15 塊錢以下的低價區間。③

而商家、騎手往往跟著訂單走,于是 " 補貼 " 便成了業內的敏感神經。正如 7 月第二個周末,阿里本無意大力沖單,但阿里以為美團要沖,美團以為阿里要沖,雙方都在做防御動作,在對手眼里,都變成了進攻。結果就是不限量的大額紅包雨一觸即發。

說白了,外賣 " 只要愿意補貼就能進場分一杯羹 " 的屬性,決定了這是一門枕戈待旦、不能有絲毫松懈的生意,至少在短期是如此。

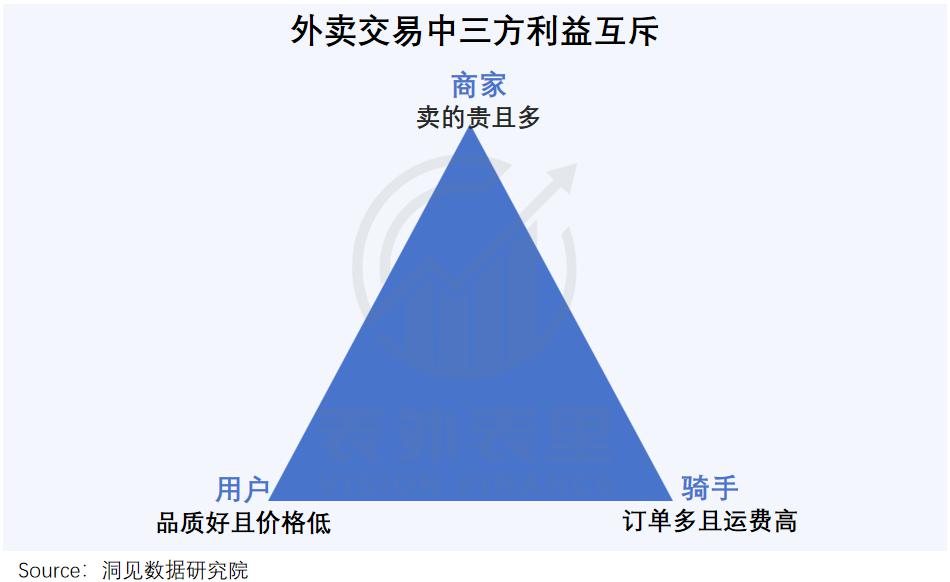

且每每打起仗來,平臺總要承擔更多——外賣交易中的三方,存在著一定的利益沖突,讓騎手、商家割肉很可能會勸退他們,吃苦的只能是平臺。

可見,在粗放補貼的大戰前期,沒有玩家能賺到錢。

當然,在低利潤率的生意里,只要能把平臺、騎手、商家的收益控制在合理范圍內,也有望通過極致運營效率,實現單位經濟模型(UE)的轉好。

這也正是價格血戰之后,平臺們努力的方向。

二、打高凈值用戶牌,掰正外賣 UE

這一季度的外賣補貼戰,出現了一些新變化。

高凈值用戶力壓羊毛黨,成了各平臺 " 心尖寵 ":美團黑金以上會員,退貨免運費;淘寶閃購雙十一券,可著 88VIP 發;京東 Plus 會員,餐補券、運費券拿到手軟。

補貼轉移的背后,在于平臺要把錢花在刀刃上——以美團為例,黑鉆會員預計年均消費額是普通用戶的 23 倍。

可以看到,不僅是精準補貼,各玩家還爭相扶持品質商家,抓住高凈值人群的 " 胃 "。

但這樣一來,截至今年 9 月,三家外賣平臺的商家重合數也大幅提升。畢竟高凈值食客追求優質且豐富的餐食,往往游移在不同商家間,平臺需要源源不斷吸納優質商家。

但這樣一來,截至今年 9 月,三家外賣平臺的商家重合數也大幅提升。畢竟高凈值食客追求優質且豐富的餐食,往往游移在不同商家間,平臺需要源源不斷吸納優質商家。

不僅如此,大品牌商家入駐外賣平臺意愿較低,平臺想說服它們,通常還要減免傭金、流量傾斜等 " 大出血 "。

不僅如此,大品牌商家入駐外賣平臺意愿較低,平臺想說服它們,通常還要減免傭金、流量傾斜等 " 大出血 "。

也就是說,無限卷供給擴充來 " 搶灘 " 高凈值用戶,還不足夠。

高凈值用戶還有很多場景的需求沒有被滿足,比如 " 急、忙、忘 ",以及希望高峰期送來的飯 " 有鍋氣 "。而這對平臺的履約能力,提出了考驗。

可以看到,新玩家們已經在積極布局這一塊。如京東最新業績會提到:我們在派單系統效率、算法優化等方面快速迭代升級。

但這只是第一步,之后平臺還需要在派單系統順路程度和導航路線精準度等能力上不斷錘煉。對應的線下配送站點和網格,也得一城一區重建和校準。

而不止基礎設施,騎手運力的穩定性也至關重要。

以本次外賣戰為例,七八月各平臺運力充足,九月淡季,反而出現了運力緊張。這是因為八月后,暑假工開學返校、工人返廠等,導致騎手不足。

而培養成熟騎手體系,同樣需要時間和成本。美團花了十年時間,才有了現在穩定的配送服務輸出——如惡劣天氣時,自主啟動 " 特殊天氣保護機制 ",通過延長配送時間、縮短配送距離、增加訂單補貼等措施,助力騎手降低配送壓力。

與之相比,新玩家還處于追趕階段。可以看到,當前餓了么為部分商家提供 " 加速配送 " 服務,預計平均提速約 3 分鐘;而美團通過跑腿服務驗證過的 1 對 1 急送服務,已經有數百萬外賣用戶體驗過,三十天內黑鉆會員復購率達到 70% 以上。

不僅如此,為了平衡騎手在 " 順路多單 " 和 "1 對 1 急送 " 間的選擇,美團給予騎手的配送費單均高達 15 元,約為普通訂單的 2-3 倍。這吸引了超 10 萬名騎手加入,形成 " 更強運力 - 更好體驗 - 更多用戶 " 的正向循環。

而這樣的自我強化能力,正是外賣大戰未來比拼的關鍵。

三、外賣競爭走入深水區," 協同 " 成為新賽點

最新業績交流會上,外賣平臺的口風出現了微妙的分歧。

京東率先表態," 專注于持續優化內部運營效率 ";阿里直言:淘寶閃購已完成第一階段規模擴張,接下來將聚焦優化效率、提升用戶體驗、深化與電商的協同。

美團也重申堅決反對內卷,但強調會動態調整:" 我們預計 Q4 餐飲外賣業務仍會產生大額虧損,會投入必要的資源確保規模優勢,不過投入規模會視競爭情況敏捷調整,同時保持我們在服務體驗與運營效率上的優勢。"

一邊收勢,一邊穩攻,迥異的態度背后,是平臺不同的利益訴求。

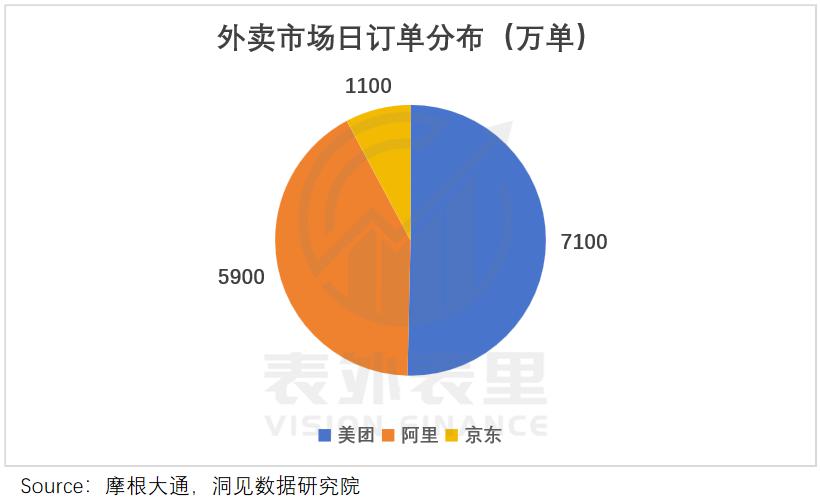

據摩根大通報告,中國外賣市場訂單量中,美團份額保持領先,但占比下降至 50%,阿里占比 42%,京東占比 8%。

原因無他,死磕外賣訂單規模,對阿里、京東已不劃算。

外賣與電商協同,有賴于 " 補貼吸引用戶→站內引流至電商→培養用戶電商消費習慣→跨品類消費 " 的長鏈條,其中任一環節都可能帶來用戶流失。

當外賣流量趨于穩定,優化推薦算法、培養用戶電商消費習慣,才是提高轉化的核心。

京東二季度就提到 " 已在算法和系統方面,建設推動交叉購物的能力 ",但這需時間沉淀。讓用戶從外賣轉向電商更難:前者是即時需求,后者屬計劃消費,用戶心智完全不同。

京東二季度就提到 " 已在算法和系統方面,建設推動交叉購物的能力 ",但這需時間沉淀。讓用戶從外賣轉向電商更難:前者是即時需求,后者屬計劃消費,用戶心智完全不同。

因此當下新玩家更傾向于放慢腳步,仔細疏通轉化路徑上的每一處堵點,真正打通外賣與電商的閉環。

而這,就給了美團反打的機會。

跟淘寶、京東、拼多多能在電商 " 劃區而治 " 不同,美團立足的即時零售賽道,市場規模目前僅有電商 1/10 左右④,賽道本就擁擠。

而外賣業務離不開規模的支撐——高密度訂單,催生更高的履約效率和更低履約成本。同時服務優化,又能留住高凈值用戶,進一步推高客單價,并吸引更多商戶投廣告。

尤其對美團而言,外賣與到店酒旅業務共享部分商家生態,協同效應更強。

不過外賣下半場,不會再是燒錢游戲,而是如上文所說,轉向了從經驗積累、用戶洞悉、運營精度到執行魄力的全方位比拼。

小結

國內 O2O 發展史,就是一部不間斷的競爭史。從千團大戰的地推廝殺,到社區團購混戰,再到如今外賣的效率與生態之爭,戰火從未停歇,甚至愈演愈烈。

然而,外賣本質上是一門 " 彎腰撿鋼镚 " 的生意,在無休止的競爭中,企業很容易陷入增收不增利的困境。

歷史一次次證明,大戰打到最后,拼的是底層耐力。唯有在可持續經營上建立起深厚壁壘的企業,才有機會在消耗戰中存活。

來源:表里表外